Опционы на криптовалюту — производные контракты, которые позволяют трейдерам покупать или продавать актив по определенной цене в определенную дату истечения срока действия. Если владелец опциона решает не покупать или продавать криптовалюту, он не обязан это делать. Это делает опционы более гибким инструментом, чем фьючерсы, которые обязывают закрыть позицию вне зависимости от прибыли или убытков.

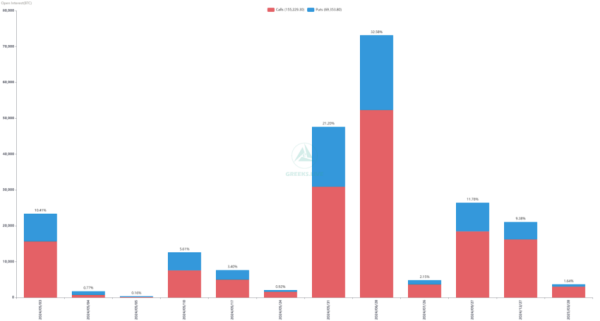

Условная стоимость истекающих в ближайшее время 23 000 контрактов на BTC и 330 000 контрактов на ETH составляет $1,4 млрд и $1 млрд соответственно. Разбираемся, сможет ли экспирация спровоцировать повышенную волатильность на рынке и повлиять на цену двух крупнейших по капитализации криптовалют.

По данным Greeks.live, соотношение пут и колл опционов на BTC держится на уровне 0,49. Это означает, что трейдеры по-прежнему продают больше коллов или длинных контрактов, чем путов или коротких контрактов. Максимальная болевая точка — то есть цена, при достижении которой актив принесет финансовые потери наибольшему числу держателей, — находится на отметке $61 тыс.

Cоотношение пут/колл опционов на Ethereum составляет 0,36, а максимальная болевая точка находится на отметке $3 000.

Аналитики Greeks.live отмечают, что перспективы рынка на данный момент выглядят неоднозначными.

«На этой неделе криптовалютный рынок продолжил падение: BTC упал ниже $60 000, листинг ETF в Гонконге не принес значительного прироста объема торгов, американские ETF понесли значительные потери. Все это привело к ослаблению доверия инвесторов. Устойчивое боковое движение в текущий момент маловероятно, и отсутствие отскока приведет к дальнейшему снижению», — делятся они.

На этой неделе BTC обвалился с $64 000 до $57 000. На момент написания главная криптовалюта торгуется у отметки $59 000. Ethereum продемонстрировал схожую динамику, опустившись до $2 800.

Предсказать, как поведет себя рынок в день экспирации большого количества контрактов, достаточно сложно — особенно если к ней добавятся какие-либо события, влияющие на новостной фон. Тем не менее, трейдерам нужно внимательно следить за ситуацией, чтобы повышенная волатильность не привела к нежелательному срабатыванию стоп лосс ордеров или принятию неверных торговых решений.

Не стоит забывать и о том, что влияние экспирации опционов на цену базового актива имеет краткосрочный характер. Как правило, уже на следующий день рынок придет в свое обычное состояние, а сильные ценовые отклонения будут скомпенсированы.

Источник: cryptocurrency.tech