Незмінного віцеголови холдингової компанії Berkshire Hathaway Чарльза Мангера не стало 28 листопада у віці 99 років. Forbes дістав з архіву статтю за 1996 рік, в якій редакція розповіла про тоді ще 72-річного Мангера. У свій час він кардинально змінив інвестиційну стратегію теперішнього мільярдера Воррена Баффета

Воррен Баффет, пʼята найбагатша людина світу та, ймовірно, найвидатніший інвестор в сучасній історії США, не досяг усього сам. Він так ніколи і не стверджував, але його присутність у публічному просторі настільки велика, що мало хто здогадується про наявність у нього важливого партнера. Понад 30 років вони працюють разом і цей партнер такий самий творець інвестиційної філософії Berkshire Hathaway, як і «оракул з Омахи».

Чарльз Мангер – 72-річний адвокат та інвестор, який живе у Лос-Анджелесі, що в двох часових зонах від штаб-квартири Баффета в Омасі. Мангер і Баффет чудово доповнюють одне одного. Мангер складає враження більш зверхнього та ерудованого, а Баффет здається скромним і приземленим. Але це тільки поверхня, адже мислять ці два розуми напрочуд синхронно.

За словами Баффета, Мангер – винятковий реаліст, на якому він випробовує свої ідеї. «Чарлі за 30 секунд може проаналізувати будь-яку ідею, – каже він. – Він бачить корінь усього ще до того, як ти закінчиш речення».

У 1978-му Мангер став віцеголовою Berkshire Hathaway, а у 1983-му – головою Wesco Financial Corp., фінансової компанії, 80% якої належать Berkshire. А ще він директор Salomon Inc.

Грехем проти Мангера

Щоб зрозуміти вплив Мангера на Баффета, варто згадати інвестиційну еволюцію останнього. Баффет починав як абсолютний прихильник підходу Бена Ґрема: купуй дешеві акції за зниженими цінами, якщо можливо, і продавай їх тоді, коли вони вже недешеві.

За допомогою ретельного аналізу балансових книг і звітів компаній ти визначаєш, коли акції дешеві. Баффет все ще дотримується Ґремового ретельного аналізу, але він вже давно не купує акції, які, згідно з Ґремом, дешеві у плані активів, заробітків чи потоку готівки. Як і не продає акції, коли ті дорожчають на ринку.

З роками, особливо у 1980-х і 1990-х, Баффет перейшов до стратегії «купуй і тримай вічно», а якщо не вічно, то принаймні до суттєвого погіршення ключових показників роботи компанії.

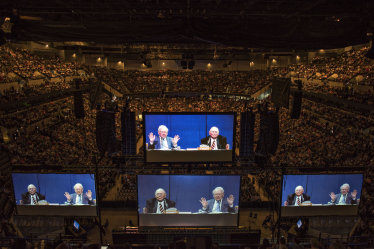

Генеральний директор Berkshire Hathaway Воррен Баффет (л) та віцеголова Чарлі Мангер на щорічних зборах акціонерів 2019 року в Омасі, штат Небраска, 3 травня 2019 року. Фото Getty Images

Акції Coca-Cola аж ніяк не можна було назвати дешевими, коли Berkshire Hathaway вперше купила їх у 1988-му. Але з того часу вони виросли на майже 600%, а складна річна ставка (compound rate of return) досягла 25%. Але Berkshire не взяла і цента з прибутків на акціях компанії і не продала жодної акції.

Серед інших інвесторів Баффета і Мангера вирізняє те, що вони добре виконують домашні завдання, як і заповідав Ґрем. Обрані ними «на все життя» компанії – Coca-Cola, Washington Post Co., Geico, Gillette, Wells Fargo, Buffalo News і Dexter Shoes – пройшли прискіпливий аналіз балансових звітів і соціальних та економічних трендів. Там, де більшість аналітиків бачила лише хороші, повновартісні компанії, Баффет бачив безцінні організації, що майже не вразливі до інфляції і здатні до тривалого зростання.

Баффет каже: «Чарлі підштовхнув мене до того, щоб не вестися лише на дешеві акції, як вчив мене Бен Ґрем. Потрібна була потужна сила, щоб відвадити мене від обмежених поглядів Ґрема. Цією силою став розум Чарлі, і він розширив мій світогляд».

«Для людини дуже вигідно зробити кілька хороших інвестицій і дивитися, як вони працюють. Таким чином можна менше платити брокерам», – пояснює Мангер, додавши, що так можна економити і на податках.

Він має на увазі, що так званий податок на доходи від капіталу в США насправді є податком на транзакцію. Тобто немає транзакції – немає податку. Якщо ви не забираєте свої доходи, а капіталізуєте їх, то теоретично ви мусите сплатити податки, але на практиці гроші працюють на вас.

Мангер пояснює: «Фокус у тому, щоб купити акції, які пропонують не виплати дивідендів, а капіталізацію доходу з вашого капіталу. Якщо складна ставка на 30 років буде 15% на рік, то на кінець періоду ви заплатите єдиний податок у 35%. Після сплати податків фактична ставка на ваш вклад буде 13,4%».

Баффет і Мангер розділяють глибоку повагу до неймовірної, таємничої сили складних відсотків, а у Мангера завжди поряд таблиця складної ставки (compound rate of return). Її магію він пояснює так: якщо інвестувати $1 під 13,4% річних складної ставки, то за 30 років після сплати податків $1 перетвориться на $43,50.

Баффет і Мангер успішно використовують принцип складних відсотків за допомогою левриджу. Візьмемо той самий $1 під 13,4% на 30 років. Припустімо, що в перший рік ви позичите 50 центів під 8% та інвестуєте ще й їх. У результаті отримуємо ставку не 13,4%, а 18,8%. Повторюйте цей процес щороку – і за 30 років ваш $1 перетвориться $176.

Мангер – беземоційний адвокат диявола

Бачаться Баффет і Мангер нечасто, але регулярно говорять по телефону. Баффет обирає акції, а Мангер – скептик, який ставить вибір під сумнів, адвокат диявола, який шукає недоліки в ідеях Баффета.

Вони керуються правилом: не можна точно сказати, хороша ідея чи погана, доки не зважимо всі її можливі недоліки. Не те, щоб Мангер був песимістом, якому ніяк не вгодиш. Під час обговорень вони жартують і дослухаються одне до одного.

«Всім, хто займається складною роботою, потрібні колеги, – пояснює Мангер. – Дуже допомагає сам лише процес конструктивного формулювання думок та ідей для викладу іншій людині.»

Мангер не вірить у кліше про те, що протилежності притягуються. «Психологічні експерименти доводять, що саме схожі люди приваблюють одне одного. Наші розуми працюють однаково», – каже Мангер про Баффета.

Двоє учасників перегонів Berkshire Hathaway Invest In Yourself 5K із ляльковими головами, схожими на Воррена Баффета (п) та Чарлі Мангера (л), США, 1 травня 2016 року. Фото Getty Images

У чому це виявляється? У тому, як уникати неприємностей і обирати компанії, пояснює Мангер. Так, це хороша компанія. Та чи достатньо вона дешева? Нею керують люди, із якими Мангеру і Баффету комфортно? Якщо вона достатньо дешева для покупки, ця дешевизна обумовлена правильними причинами чи неправильними? Мангер характеризує це так: «У чому підступ? На яку потенційну проблему я не звернув увагу?»

Мангер дуже упертий і має на все свою думку, але він погоджується грати другу скрипку. Щоб стримувати власні погляди і сильну особистість, потрібна висока самодисципліна і обʼєктивність. Обʼєктивність тут головне. Вона означає ухвалювати рішення без жодних емоцій, надій, страхів, нетерплячості, самообману та всіх інших субʼєктивних елементів. Мало хто так вміє, але Мангер у цьому ас.

Обʼєктивність вимагає і холодного розуму. Більшість із нас втратить голову, коли акції, які в нас є, стрімко виростуть. Нас охопить страх втратити умовний дохід, тому ми продаємо акції та іноді шкодуємо про це. Мангер і Баффет намагаються зовсім відключити емоції. Якщо справи йдуть не дуже, вони не сподіваються на краще, а беземоційно аналізують усі можливості.

Так нещодавно вони вирішили продати привілейовані акції проблемної Salomon Inc. на $140 млн, а не перетворювати їх на звичайні. Емоційно Мангер і Баффет були повʼязані з цією компанією, але обʼєктивно вони можуть знайти кращі проєкти для інвестицій.

Благодійність і політика

Баффет значно багатший за свого партнера. Воррену, який прийшов у компанію першим, і його дружині належать 43,8% Berkshire Hathaway, вартість яких $17 млрд. У Мангера всього 1,6%, які наразі оцінюють у $610 млн.

У той час як Баффет ніколи не продавав жодної акції Berkshire, Мангер віддав кілька сотень на благодійність. Він також пожертвував багато грошей лос-анджелеській лікарні Good Samaritan, мережі клінік Planned Parenthood, юридичній школі Стенфорду і науковому центру при підготовчій школі Гарвард-Вестлейк у Лос-Анджелесі.

Чарлі Мангер, віцеголова Berkshire Hathaway Inc., розмовляє з представниками ЗМІ напередодні щорічних зборів Berkshire Hathaway, 3 травня 2019 року. Фото Getty Images

Справа не в жадібності, адже Баффет не розкошує. Просто в них різні підходи до управління статками: Мангер хоче на власні очі побачити те хороше, що робиться за його гроші, а Баффет воліє накопичити якомога більше, щоб вже його нащадки зробили щось хороше з цими статками.

Мангер також започаткував план адресних пожертв, згідно з яким акціонери Berkshire можуть віддати $13 з кожної своєї акції в улюблений благодійний фонд.

От в якому питанні Мангер і Баффет зовсім не сходяться, так це в політиці. У Мангера із другою дружиною Ненсі вісім дітей і він відданий республіканець. У той час як Баффет – демократ і часто спілкується з Клінтонами.

Мангер не такий пристрасний у питанні громадянських прав, як Баффет, але з другом він погоджується у питанні контролю народжуваності і права на аборт. У 1960-х Мангер оплачував жінкам у Каліфорнії поїздки до Мексики, де вони могли зробити аборти.

Тоді ж він також активно лобіював Каліфорнійський вищий суд, щоб той першим в країні скасував заборону абортів на підставі конституційних прав, і у нього це вийшло. Баффет пригадує, що Мангер днями і ночами працював на цю справу.

Воррен Баффет та Чарлі Мангер на проєкторах під час зборів акціонерів Berkshire Hathaway Inc. в Омахі, штат Небраска, США, 2 травня 2015 р. Фото Getty Images

Інвестиції і спокута

Хоча Мангер і Баффетт познайомилися лише у 1950-х, Мангер у молодості працював у магазині дідуся Баффета. Він вчився в Університеті Мічигану і Каліфорнійському інституті технологій, але не отримав там дипломи. Під час Другої світової війни він був офіцером-метеорологом у Військово-повітряних силах. Мангеру вдалося вступити на юрфак Гарварду без диплому бакалавра і закінчити його у 1948-му.

На відміну від Баффета, Мангер ніколи не займався інвестуванням як повноцінною роботою. Після випуску він подався у Лос-Анджелес, де влаштувався у юридичну фірму Musick Peeler & Garrett, яка представляла інтереси місцевих підприємців.

Пізніше він заснував власну фірму, Munger, Tolles & Olso, яка є однією з провідних у Каліфорнії і яка представляє Berkshire Hathaway. У 1965-му відійшов від ролі активного партнера, хоча у нього там залишається кабінет і він продовжує наставляти інших партнерів.

Інвестиційну карʼєру Мангер почав окремо від Баффета, заснувавши консалтингову інвестиційну фірму Wheeler Munger & Co, якою керував у 1962–1975 роках. Тоді його результати не були такими вражаючими, як у Баффетта, але 19,8% складної річної ставки до комісійних і після витрат — це теж непоганий результат.

Мангер став великим акціонером Berkshire Hathaway наприкінці 1970-х, коли два його великі активи Diversified Retailing і Chip Stamps злилися із Berkshire. Саме тоді Мангер і Баффет подружилися, а в останнього настав найбільш продуктивний період.

Цікаво те, що ані Мангер, ані Баффет не надто шанують Волл-стріт. «Увесь цей бізнес з управління інвестиціями не приносить жодної доданої вартості всім власникам портфелів акцій разом узятим», – вважає Мангер

«Я погоджуюсь із Джоном Мейнардом Кейнсом у тому, що він називає управління інвестиціями низькою професією, адже переважно це поширення постійного потоку звичайних акцій. Ті, хто цим займаються, просто скасовують одне одного, – додає Мангер. – Кейнс спокутував свої «гріхи», заробляючи гроші для свого коледжу і служінням своєму народу. Я займаюся своєю позаінвестиційною діяльністю, щоб спокутувати свої…»