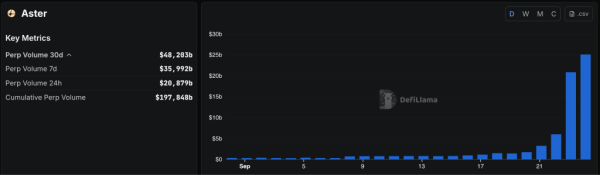

Децентралізована біржа Aster обійшла Hyperliquid за обсягом торгів за добу. Згідно з даними DeFi Llama, за останні 24 години обсяг торгів на цій платформі досяг $20,8 млрд, тоді як у конкурента — $9,7 млрд.

DEX, що працює на BNB Chain, також випередив платформи з отримання прибутку від комісій, досягнувши $9,2 млн проти $2,7 млн за попередню добу. Aster зайняла друге місце серед протоколів, поступившись тільки компанії Circle, яка управляє USDC.

Однак платформа досі відстає від конкурента за TVL з показником $1,8 млрд. На момент написання статті обсяг заблокованих активів на Hyperliquid перевищує $6,5 млрд.

Завдяки досягненням Aster блокчейн BNB Chain вперше обійшов Solana за добовими комісіями з транзакцій. До середини вересня цей показник в мережі рідко перевищував $500 000, тоді як у Solana стабільно утримувався на рівні приблизно $1,2 млн.

Де з’явилася Aster і яке її відношення до CZ?

Aster виникла внаслідок злиття проектів APX Finance та Astherus у березні. Платформа привернула увагу криптоспільноти після запуску свого токена 17 вересня.

Основною характеристикою майданчика стала функція невидимих ордерів, яка дозволяє розміщувати приховані лімітні заявки в біржовій склянці. Це відрізняє Aster від прозорих механізмів більшості ончейн-бірж.

Проте, найзначнішим каталізатором популярності стало повідомлення засновника Binance Чанпен Чжао (CZ), в якому він привітав DEX з початком торгів нативною монетою.

В результаті ціна ASTER збільшилася більш ніж у 10 разів всього за кілька днів, досягнувши пікової позначки $2. Капіталізація активу перевищила $3,7 млрд.

24 вересня токен обновив історичний максимум, перевищивши $2,3. Це сталося через оголошення про впровадження 5% знижки на комісії за спотову торгівлю на Aster.

Раніше деякі користувачі висловили думку, що Чжао сам був ініціатором створення DEX в екосистемі BNB Chain у відповідь на успіхи Hyperliquid. Аргументами цього висновку стало те, що наприкінці 2024 року Aster отримала фінансування від YZi Labs, венчурного підрозділу Binance.

Після укладення угоди з американською владою CZ був позбавлений прав на управління торговим майданчиком на довічній основі. Тим не менш, він продовжує відігравати важливу роль у діяльності YZi Labs — взаємодіючи з засновниками проектів, які фінансує організація, та пропонуючи свої послуги як наставник.

24 вересня некастодіальний гаманець Trust Wallet, що належить засновнику Binance, також оголосив про плани запуску торгів ф’ючерсами у партнерстві з Aster.

Протиріччя

Незважаючи на емоції та високі результати, Aster стикнулася з обвинуваченнями у маніпуляціях. 20 вересня ончейн-аналітик під ніком tracer повідомив, що Binance у реальному часі продала мільйони монет ASTER.

“Велика маніпуляція,” – стверджував він.

За словами криптотрейдера під ніком cyclop, 96% пропозиції ASTER контролюється шістьма гаманцями, які він пов’язує з одним суб’єктом.

«Цінності немає: щоденний обсяг торгів токеном у парі з біткоїном становить лише $500 000, і 50% — це просто фантомна ліквідність. При цьому капіталізація обчислюється мільярдами доларів,” – зазначив він.

Cyclop застеріг, що ціну ASTER визначають інсайдери, які контролюють практично всю емісію монети.

Проте, багато ринкових експертів зайняли більш стриману позицію. Інвестор під псевдонімом ionicXBT переконаний, що підтримка з боку CZ та концентрація пропозиції монети на Binance роблять проект привабливим.

Схожу думку висловлює експерт під ніком Whale.Guru, який назвав ASTER недооціненим.

Генеральний директор Telegram-проекту Blum Гліб Костарев зазначив, що історія Aster – це не історія маніпуляцій, а приклад того, як насправді функціонує “механіка успіху в криптоіндустрії.”

«Важливі не ім’я і навіть не продукт, а фінальні наміри тих, хто ухвалює рішення. Приклади Broccoli, Mubarak і TST – живе підтвердження (ринок вони не розірвали),” – пояснив він.

Експерт інтерпретував концентрацію та підтримку з боку Binance як закономірні та значущі елементи популярності майданчика.

«У крипті на перший план виходять капітал і правильно підібраний час для виходу на ринок. Головний маркетинг тут – це сам токен. Якщо він зростає, формується позитив і лояльність, а якщо падає — продукт закопають, не зважаючи на його якість,” – сказав Костарєв.

Нагадаємо, валідатори BNB Chain запропонували знизити газ з 0,1 до 0,05 Gwei та скоротити інтервал блоків з 750 до 450 мс в умовах конкуренції з Base та Solana.

Источник: cryptocurrency.tech